行业聚焦 | 2022年1-4月中国服装行业经济运行简报

行业聚焦 | 2022年1-4月中国服装行业经济运行简报

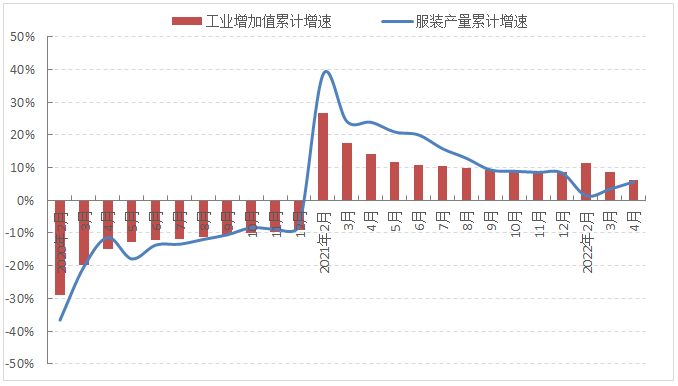

2022年6月16日 CHIC中国国际服装服饰博览会_|上海国际服装展,上海服装展,2023上海服装博览会 4月,国内疫情多点散发、产业链供应链遭遇堵点卡点、国内外市场预期转弱等阶段性下行压力持续增强,我国服装行业生产发生小幅波动,内销降幅加深,出口增速放缓,经济运行严重承压。但随着疫情动态清零政策严格执行以及国家和各地政府密集出台政策措施,产业链供应链逐步畅通,市场活力逐步恢复,企业要加快自身调整,把握当前的政策机遇期、市场恢复期、海外布局期,积极应对、化解各种风险挑战,尽快恢复生产经营的正常运转,努力确保行业经济运行总体保持平稳恢复态势。 服装行业经济运行情况 受部分地区企业因疫情停工减产以及市场需求减弱影响,我国服装产量虽保持增长,但生产增速明显回落,4月当月服装行业规模以上企业工业增加值同比下降0.3%,是2021年以来首次转为负增长。根据国家统计局数据,1-4月,我国服装行业规模以上企业工业增加值同比增长6.2%,增速比2021年同期放缓7.9个百分点;规模以上企业完成服装产量77.52亿件,同比增长5.64%,增速比2021年同期放缓18.23个百分点。分品类来看,针织服装产量增速下滑更为明显,其中机织服装产量为31.56亿件,同比增长14.18%,增速比2021年同期放缓3.05个百分点;针织服装产量为45.96亿件,同比增长0.48%,增速比2021年同期放缓28.06个百分点。

国内销售降幅加深 4月,受国内疫情影响,多个省份采取强化封控措施,居民出行和购物活动减少,国内消费受到严重冲击,服装内销市场降幅加深,实体和线上零售均为负增长。根据国家统计局数据,1-4月,我国限额以上单位服装类商品零售额累计2921.1亿元,同比下降7.5%,增速比2021年同期回落60.1个百分点,市场规模低于疫情前水平。其中,4月当月限额以上单位服装类商品零售额同比下降25.6%,降幅比3月扩大10.5个百分点,是2020年4月以来的最低月增速。根据中华全国商业信息中心数据,1-4月全国重点大型零售企业服装零售额同比下降10.19%,4月当月同比下降39.86%。同时,疫情导致物流受阻,对线上消费造成明显抑制,1-4月穿类商品网上零售额同比下降1.7%,增速比1-3月回落2.6个百分点,比2021年同期回落35.5个百分点,是2020年8月以来首次转为负增长。 在国际市场需求稳定恢复、人民币兑美元汇率走低、区域贸易协定生效等积极因素的支撑下,我国服装出口保持平稳增长,但是受国内疫情反弹、海外供应链快速修复以及原材料价格和运费高企等因素影响,4月服装出口增速明显回落。根据中国海关数据,1-4月,我国累计完成服装及衣着附件出口470.17亿美元,同比增长6.2%,增速比1-3月放缓1.2个百分点,比2021年同期放缓45.5个百分点。其中4月服装及衣着附件出口113.32亿美元,同比增长2.4%,增速比3月放缓8.5个百分点。 从主要出口市场来看,我国对美国和欧盟服装出口保持平稳增长,对日服装出口降幅明显扩大,对东盟、拉丁美洲服装出口增势强劲。根据中国海关数据,1-4月,我国对美国和欧盟服装出口同比分别增长8.3%和9.3%,合计占我国服装出口总额的41.7%,拉动我国服装出口增长3.5个百分点;我国对日本服装出口降幅持续扩大,同比下降10.4%,降幅比1-3月扩大3.5个百分点;我国对东盟服装出口同比增长19.7%,增速比1-3月放缓4.6个百分点。同期,我国对一带一路沿线国家和地区以及拉丁美洲服装出口保持快速增长,增幅分别为12.8%和37.9%,分别拉动我国服装出口增长2.8和1.8个百分点。另外,我国对英国、加拿大和俄罗斯服装出口同比分别下降12.8%、12.1%和35.9%。 从各省市服装出口来看,浙江、山东服装出口保持快速增长,广东省出口降幅有所加深,新疆、江西、湖南等中西部省份服装出口增势迅猛。1-4月,我国服装出口前五大省份浙江、广东、江苏、山东和福建合计完成服装出口346.3亿美元,同比增长8.0%,占我国服装出口总额的73.7%,比上年同期提高1.3个百分点。其中,浙江服装出口金额94.3亿美元,同比增长26.3%;广东服装出口同比下降3.2%,降幅比1-3月扩大3.0个百分点;江苏服装出口同比增长0.4%,增速比1-3月放缓3.8个百分点;山东和福建服装出口同比分别增长14.3%和5.1%。在中西部省份中,新疆、江西、湖南和四川省服装出口增势迅猛,其中新疆和四川的出口增幅高达113.2%和255.8%,而安徽、河北和湖北省服装出口持续大幅回落,降幅分别为13.2%、59.7%和39.2%。 4月,受国内疫情短期冲击、国际市场形势严峻复杂、经营成本上涨等内外多重因素影响,我国服装企业生产经营压力进一步加大,行业效益修复明显承压。根据国家统计局数据,1-4月,我国服装行业规模以上(年主营业务收入2000万元及以上)企业13048家,亏损面为28.5%,比2021年同期略扩大0.09个百分点;实现营业收入4440.5亿元,同比增长8.1%,增速比1-3月放缓1.2个百分点;利润总额190.9亿元,同比增长1.9%,增速比1-3月放缓9.0个百分点。企业运营效率放缓,盈利能力有所减弱。1-4月,服装行业规模以上企业产成品周转率为12.1次/年,同比下降4.4%;虽三费比例比2021年同期下降0.5个百分点,但营业成本同比增长9.2%,高于营业收入增速1.1个百分点,每百元营业收入含成本85.6元,比2021年同期增加0.9元;规模以上服装企业营业收入利润率为4.3%,比2021年同期下降0.3个百分点。 虽然行业发展形势错综复杂,但是在国家稳增长、促消费、助企纾困等政策实施显效的支持下,服装企业投资信心有所恢复,积极扩大技术改造升级、品牌建设以及渠道布局等领域的有效投资,叠加上年同期低基数因素,我国服装行业投资保持较快增长。根据国家统计局数据,1-4月,我国服装行业固定资产投资完成额同比增长36.3%,比2021年同期提升26.2个百分点,高于纺织业和制造业整体水平20.2和24.1个百分点。 近段时间,为了帮扶企业应对困难挑战,进一步激发企业发展潜力和活力,国家密集出台支持经济发展政策。4月10日,中共中央、国务院发布了《关于加快建设全国统一大市场的意见》,有利于服装行业发挥国内大市场和大产业的优势,促进企业营商环境和金融资本有效配置;5月9日,国务院促进中小企业发展工作领导小组办公室印发了《加力帮扶中小微企业纾困解难若干措施》;5月26日,国务院办公厅发布《关于推动外贸保稳提质的意见》,提出了保障外贸领域生产流通稳定,加大外贸企业财税金融支持力度,进一步帮助外贸企业抓订单、拓市场,稳定外贸产业链供应链等四方面的13项政策措施;5月底,国务院印发《扎实稳住经济的一揽子政策措施》,推出六个方面33项措施,并要求推动“一揽子”政策措施尽快落地见效。随着中央和地方政府陆续出台一系列惠企政策并及时落实到位,将进一步加大对服装企业特别是中小微企业的帮扶力度。 市场恢复期,抓住当下消费热点 随着各项促进消费、通畅物流等方面的政策实施显效,在人们社交场景增加、企业持续提升营销投入和强度的有力推动下,百货商超等商业消费将迎来阶段性恢复,6月或将成为服装消费的重要节点。尤其是6月生产生活秩序逐步恢复之后,一年一度的“618电商购物节”被众多服装企业视为刺激消费、重拾信心的重要节点。企业一方面快速消化库存、回笼资金;另一方面可以利用“618”的消费趋势掌握需求变化的节奏和特点,及时调整产品、优化市场供给。此外,由工信部和商务部联合主办,各大电商平台参与的消费季系列活动将在7-9月举行,活动在引导企业让利惠民的同时,也帮助品牌商家理解不断变化的消费者趋势主张,发现品牌增长的新可能。在消费有序恢复的背景下,企业应更加关注市场对消费提质升级的需求,抓住迎合户外生活的“轻出游”和“小众运动”等消费热点,梳理“宅经济”下的功能性家居服品类等市场空白点,研究思考如何为大众提供更多更好的消费产品,丰富消费业态、提升消费品质,打造真正有影响力的消费品牌。 海外布局期,在挑战中探索机遇 在国际经贸方面当前依然存在不确定因素,海外市场机遇与挑战并存。一方面,美国对新疆棉花产品进口禁令执行趋严,6月21日美国“涉疆法案”将开始实施,此举将严重影响我国棉纺织服装向美国市场的出口。但另一方面,5月美国宣布重启对华加征关税的行动复审,如果对中国商品的加征关税得以取消或削减,无疑将给国内服装外贸市场带来较大利好,对美服装出口将迎来转机。除此之外,企业要把握住《区域全面经济伙伴关系协定》(RCEP)带来的机遇,RCEP涵盖亚太地区15个国家,其生效实施有利于对冲当前服装企业面临的经济贸易风险,而且对于产业链与供应链的多元化、全球化布局具有战略价值。在其框架下,其他成员国对中国纺织品的自由化承诺超过94%,中国对纺织品的自由化承诺超过95%,其中,关税减让承诺、原产地累积规则、贸易自由化和便利化措施,将有利于中国同日本等国家在纺织服装领域建立更密切的合作,有利于中国服装产业拓展国际竞争空间。 |